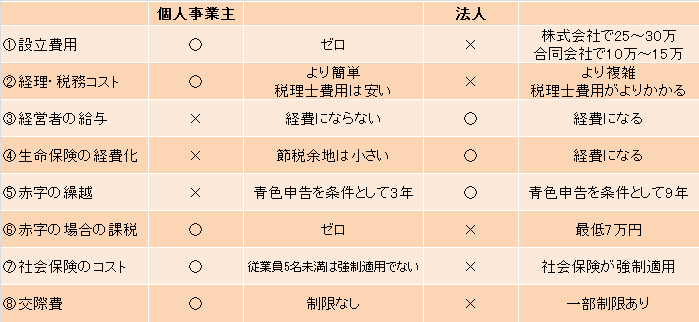

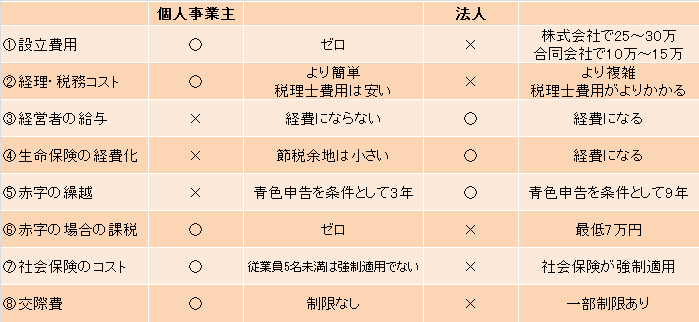

個人事業主と法人設立はどちらが有利なの? 【Vol.1 税務・コスト面での有利不利】にて、「いざ起業!」となった際に決断すべき大きなテーマとなる、法人を設立すべきか、まずは個人事業主としてやっていくか、という最初に起こる疑問について、お話いたしました。

<比較表>

今回はその中でも、上記の「③経営者の給与」の節税効果について、個人事業主が法人を設立して社長になった場合に

どのようになるのか、具体的な数字をもとにお話していきたいと思います。

個人事業主は、

売上-経費=【経営者の給与】(取り分)

となり、最後に残った【経営者の給与】部分から税金が計算されます。

一方、法人化すると

売上-経費-【経営者の給与】=法人の利益

となり、法人の利益部分から税金が計算されます。

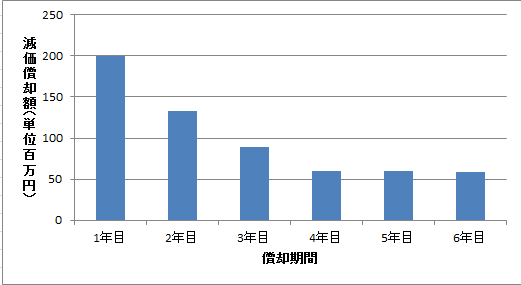

例えば、個人事業主で、売上3,000万円、経費1,800万円の場合所得税は、

事業所得1,200万円、そこから青色申告特別控除65万円と、基礎控除38万円のみを考慮するとします。

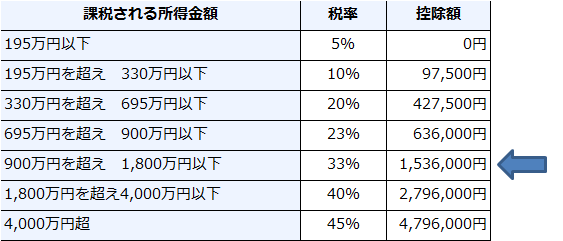

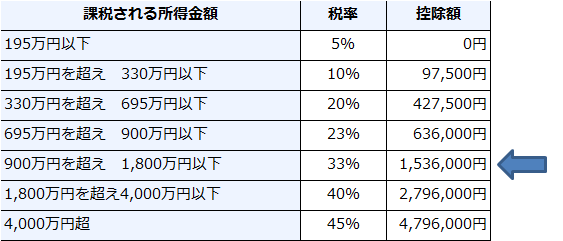

課税所得1,097万円となり、所得税:1,097万円×33%-1,536,000円=2,084,100円となります。

<所得税の速算表>

次に、この個人事業主が、法人を設立し社長になった場合はどのようになるのでしょうか?

個人事業主の場合と同様、会社の売上3,000万円、経費1,800万円とします。

この他に月100万円の役員報酬(取り分)を社長自身に支払ったとします。

役員報酬100万円×12か月=1,200万円

この場合の税金は法人税と所得税が発生します。

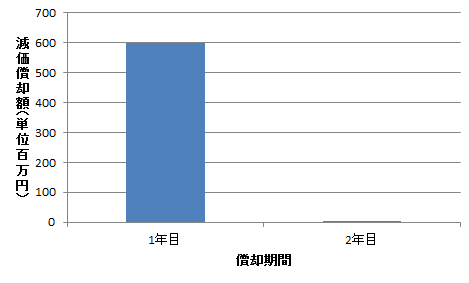

○法人税

法人の課税所得:3,000万円-1,800万円-1,200万円=0円

納税額は、赤字でもかかる均等割7万円のみ(A)

○社長の所得税

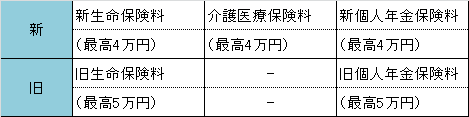

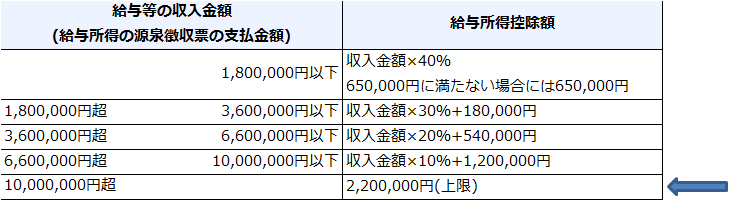

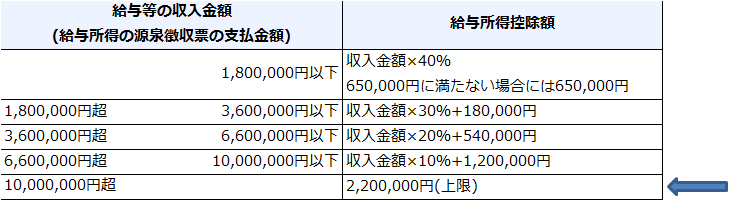

役員報酬は給与所得控除が使えるので、

社長の給与所得:1,200万円-220万円(給与所得控除)=980万円

課税所得980万円-基礎控除38万円=942万円

納税額は、942万円×33%-1,536,000円=1,572,600円(B)

(A)+(B)=1,642,600円

となります。

<給与所得控除と所得税の速算表>

つまり、個人の場合と法人の場合の差額は下記のようになります。

個人事業の場合(所得税): 2,084,100円

法人化した場合(法人税+所得税):1,642,600円

差額(節税効果):約44万円ほど

上記は、比較表③の経営者の給与が経費になるという要素を使っただけで、

社長の取り分はいずれにしろ、年間1,200万円のままです。

それだけでも、これほどの節税が可能となるわけです。

(藤田)

東京都新宿区で税理士・会計事務所をお探しなら「あおい税理士法人」にご相談ください。

//////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

あおい税理士法人

〒160-0023

東京都新宿区西新宿7-22-37 ストーク西新宿福星ビル3階

http://aoitax-tokyo.com

TEL:03-5937-0961

(法人向けサービス)

税務顧問、税務相談/決算及び申告書の作成/税務調査の立会/オーナー経営者の事業承継対策

(個人向けサービス)

所得税の確定申告書の作成/贈与税、相続税の申告/相続対策/その他税に関する各種ご相談

☆業務改善などのコンサルティングサービスも行っています。

☆MFクラウド公認メンバーとしてクラウド会計の導入支援を行っています。

会計監査・合意された手続(AUP)・M&A関連等の公認会計士業務は郡司公認会計士事務所までお気軽にご相談下さい。

//////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////